節税方法

不動産経営と節税

不動産経営は税金との戦いと言われるように、税金の負担を減らすことがとても難しいものです。これは他の業種に比べて経費になるものが少ないことが原因です。

それでは、多額の税金を払い続けなければいけないのでしょうか?

一般的な節税方法

青色申告

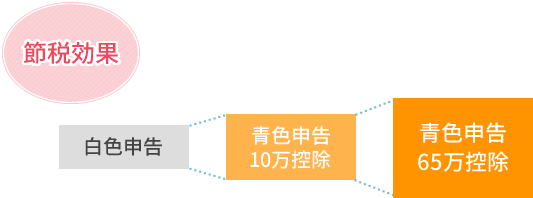

白色申告や青色申告という言葉を聞いたことがあると思いますが、要件や特徴などその違いをご存知ですか?

| 内容 | 白色申告 | 青色申告 | |

|---|---|---|---|

| 10万控除 | 65万控除 | ||

| 税務署への申請 | 不要 | 必要(※1) | 必要(※1) |

| 帳簿の作成 | 必要 | 必要 (簡易帳簿可) |

必要 (複式簿記) |

| 決算書の種類 | 収支内訳書 | 青色申告決算書 (貸借対照表不要) |

青色申告決算書 (貸借対照表必要) |

| 事業的規模要件 | ‐ | ‐ | 必要(※2) |

※1青色申告をするには青色申告承認申請書をその年3月15日まで(1月16日以降に開業した場合には開業から2か月以内)に税務署に提出しなければなりません。

青色申告承認申請書のダウンロードはこちらから(pdfファイルを開きます)

※2事業的規模について

事業所得が無く不動産所得(不動産の賃貸料収入など)しか無い場合、65万円控除を受けるには事業的規模かどうかを判定しなければなりません。事業的規模になるのは貸家だけなら5棟、アパートやマンションであれば10室以上の場合です(いわゆる「5棟10室基準」)。この場合、貸家1棟=貸室2室と考えますので、貸家1棟+マンション8室でも事業的規模になります。ちなみに駐車場の場合は5区画(5台分)=貸室1室に相当します。

簡単にまとめると、会計帳簿の作成レベルによって税務上の特典がある青色申告と特典がない白色申告に分かれ、さらに青色申告は10万円控除と65万円控除(事業的規模)に分かれます。

通常経費を使えばお金が出ていきますが、青色申告の特別控除(10万円、65万円)はお金が出て行かずに所得から控除してもらえるので、ぜひ検討してほしいところです。

小規模企業共済

ひとことで言えば掛金を払い込んで、事業を廃止した時や退職したときに受け取る「個人事業主や経営者の退職金」です。

将来の退職金を貯めるだけなら、銀行に預金しても同じでは?と思うかもしれませんが、小規模企業共済には次のようなメリットがあります。

- 掛金は全額所得控除(月額掛金は1,000円~70,000円で設定可)

- 廃業・退職時に共済金(退職金)を受け取れる(一括・分割・併用を選べます)

- 受け取った共済金は税法上優遇される(退職所得又は公的年金等の雑所得)

- 事業資金の貸付制度を利用できる

- 国が全額出資している独立行政法人中小企業基盤整備機構が運営

このように、「退職金」という一面以外にも、掛金を払込んだときも受取ったときも節税になるという側面も持っています。税金を払いたくなくて無駄に経費を使ってしまうぐらいなら、将来の事も考えてみませんか?

注)一定の条件で解約した場合は払込んだ元本を下回ることもありますので、加入する際には必ず募集条件を確認してください。

青色事業専従者給与

まず、個人事業主の場合には生計を一にしている(=一つの財布で生活している)家族に支払った給与は基本的に経費に入れることはできません。これは、今年は所得が多くなりそうだから、奥さんに給料を払ったことにしておこう・・・といった恣意的な所得操作ができないようにするためです。

とは言っても、他の従業員と同じようにしっかり働いている配偶者や家族の方もいるはずです。そこで、一定の要件を満たした場合には、その配偶者や家族に支払った給与も経費に入れることができる「青色事業専従者給与」という制度があります。

これは次の要件を満たすことが必要です。

- 「青色事業専従者給与に関する届出書」を税務署に提出する

青色事業専従者給与に関する届出書はこちらから(pdfファイルを開きます) - 青色事業者と生計を一にする配偶者その他の親族であること

- その年12月31日において年齢が15歳以上であること

- 原則として年間6ヶ月を超えて、青色申告者の事業に従事していること

(結婚など一定の場合には、従事可能期間の1/2超の期間従事すればOK) - 届出書に記載した金額の範囲内で支給されていること

- 労務の対価として相当であること

以上の要件がありますが、実際に配偶者や家族に手伝ってもらっている場合には検討したい節税方法です。

法人化

事業が軌道に乗ってくると心配になるのが税金。そんなとき「法人化(法人成り)すれば節税になる」という話を一度は聞いたことがあるのではないでしょうか。

会社を設立するだけなら簡単そうなイメージですが、本当にいいことばかりなのでしょうか?ここでは法人化の一般的なメリット・デメリットを考えてみます。

メリット

- 対外的信用力が増大する

- 内部留保の確保

- 事業承継・相続対策が比較的容易になる

- 給与所得控除が利用できる

- 家族に給与を払うことができる

- 消費税が2期免税になる

- 経営者や家族への退職金支払いが可能になる

- 社会保険による保障が受けられる

- 生命保険を活用し、節税しながら退職金原資を積立てることができる

- 欠損金の繰越が9年可能になる

(平成29年4月1日以後に発生した分は10年) - 決算期を自由に決めることができる

デメリット

- 面倒な登記が必要で、設立費用がかかる

- 赤字でも均等割の負担がある

- 複式簿記を行う必要がある

- 会社のお金を自由に使うことができない

- 維持費用・事務処理等の負担が大きい

- 重要事項の決定に決議が必要になる

- 社会保険に強制加入となり、保険料コストが発生する

- 税務調査が入りやすい

設立した後で後悔することがないように、法人化する前に上記の点を考慮しながら必ずシミュレーションをしましょう。中山事務所では法人化の簡易シミュレーションを無料で行っておりますのでお気軽にご相談ください。

まとめ

税金を1円も払いたくないという方がたまにいます。その気持ちはわからなくもありません。

しかし税金を払いたくないと思っても「脱税」は絶対に行ってはいけない行為です。所得があれば税金は納めなければなりません。

しかし、だからといって高額な税金を払いなさいというわけではなく、ルールを守った「節税」を上手にして資産の最大化を目指しましょう。

これまでにご紹介した節税方法については、ほとんどが一般的に知られているものです。もちろんこれら以外にもちょっとした工夫でできる節税方法はたくさんあります。

特に不動産所有者の方は、

- 効果的な修繕費の計上で節税

- 管理会社、税理士等に依頼して節税

- 減価償却費を上手に計上して節税

- 役員報酬で節税

- ふるさと納税で節税

など、人によって選択肢は若干異なりますが他にも様々なものが考えられるので、一度税理士に見てもらったり、セカンドオピニオンを聞いてみることをおすすめします。

上手に節税ができると所得税だけでなく、住民税も減少します。また国民健康保険に加入している方は保険料にも影響しますので、所得税だけの負担を考えるのではなくもっと広い視点で考えましょう